-

税理士紹介のプロ!

エージェントによるコラム

-

知りたくても聞けなかった

他社の事例

-

ご相談分野

-

確定申告の依頼を

ご希望の方 -

相続税・贈与税に強い

税理士をお探しの方 -

実績・成功事例

-

税理士を探すのが

難しい理由とは?

-

当エージェントの

強み

-

当エージェントの

体制とメリット

-

税理士費用について

-

よくある質問

-

全国の税務署・

商工会議所・

税理士会一覧 -

全国・都道府県別

税理士検索

相続税申告

公開日:2022/07/20 更新日:2022/07/26

国際相続が発生する海外資産について網羅的に解説

海外資産を相続する場合には、どの国の法律が適用されるのか、相続税はどこで納税するのか、手続きの方法はどうやるのかなど、国内の相続以上に難しい判断と複雑な手続きが必要となります。

また、場合によっては国内と海外で二重課税となる場合もあることから、控除による二重課税回避などの手続きも必要になります。

この記事では、海外資産の相続税に関して詳しく解説します。

国際相続が発生する海外資産とは

相続が発生した場合、遺産に海外資産が含まれていると、国際相続となり日本国内にある資産・財産と異なる取扱いとなる可能性があります。

まずここでは、国際相続が発生する海外資産がどのようなものかを確認しましょう。

海外不動産

1つ目は海外に不動産を所有していたケースです。

近年では投資目的で海外不動産を所有する人も多く、相続のタイミングで海外に不動産を所有していたことがわかるケースも少なくありません。

海外動産

動産とは、骨董品や絵画などのことで、被相続人が海外に所有しているケースで国際相続が発生します。

海外にある居宅内等に財産的価値のある動産がある場合は、海外資産として国際相続の対象となります。

海外預金

海外の金融機関に被相続人名義の預金口座があり、預金残高がある場合国際相続が発生します。

海外居住をしていた人、定年退職後に海外移住していた人などは海外に預金口座を所有している場合があり、相続の対象となる可能性があります。

海外資産を相続する際の準拠法について

国際相続が発生した場合、まずはじめに「どの国の法律にもとづき相続手続きを行うか」を定めるため、準拠法を決定する必要があります。

日本では国際相続における準拠法は「法の適用に関する通則法」により、以下の通りと定められています。

法の適用に関する通則法 第六節 相続

(相続)

第三十六条 相続は、被相続人の本国法による

引用元:e-GOV法令検索「法の適用に関する通則法」

つまり日本では、被相続人が日本国籍であった場合、その常居所(相当長期間にわたって居住する場所)に関係なく日本の法律が適用されるということです。

なお、被相続人が二重国籍(重国籍)の場合、被相続人の常居所を有する国がある場合は当該国の法律、ない場合はもっとも密接な関係がある国の法律を本国法とし、国籍のいずれかが日本である場合は、日本の法律を本国法とするとされています。

ただし、海外不動産の場合、この準拠法が適用されない場合があります。

被相続人の状況によっては、財産別にさまざまな国の法律が適用される可能性があるため、相続の際には正確に準拠法を確認しておく必要があります。

ここでは、海外不動産と海外不動産以外の場合の準拠法について詳しく見ていきましょう。

海外不動産の場合

海外不動産にかかる相続処理については、不動産とそれ以外の資産の取り扱いを分ける「相続分割主義」の国と、すべての資産を統一的に処理する「相続統一主義」の国が存在します。

また「相続統一主義」の国でも、被相続人の最終の住所地の国の法律を適用する国もあります。

不動産の所在地が「相続分割主義」若しくは「被相続人の最終の住所地を基準とする相続統一主義」の国であった場合、不動産の相続においては当該国の法律が準拠法となるため、注意が必要です。

海外不動産以外の場合

不動産以外の海外資産は、原則通り、被相続人の本国法が適用されます。

海外資産の相続時に行う手続き

海外資産の相続の手続きにおいては、どの国の法律が適用されるかによって、手続きが大きく異なり、場合によっては複雑な手続きが必要となるケースがあります。

特に「検認裁判(プロベート)」と呼ばれる手続きがその代表例です。

ここでは「検認裁判(プロベート)」が必要な場合とそうでない場合に分けて手続きを確認していきましょう。

検認裁判(プロベート)が必要な国

検認裁判(プロベート)とは、裁判所が専任した「人格代表者」によって遺産の分配を行う手続のことを言います。

検認裁判(プロベート)が適用される国では、日本のように相続人同士で遺産分割を協議することができず、人格代表者が相続財産の調査や確定、負債の支払いや税金申告などの手続きを行います。

最終的には裁判所が相続財産の分配について許可を出すことにより、相続財産を受け取ることになります。

検認裁判(プロベート)を行うためには、現地の言語に翻訳した宣誓供述書や死亡証明書を用意する必要があるなど、手続きは非常に煩雑です。そのため現地の弁護士などへの依頼は必須で、費用や時間もかかるため、相続人への負担は相当なものとなります。

検認裁判(プロベート)が適用される国に不動産を所有している場合は、生前のうちに処分するなど、事前に対策しておくことをおすすめします。

検認裁判(プロベート)が必要ない国

検認裁判(プロベート)が必要ない国の場合、日本がそうであるように相続人同士の遺産分割協議によって、遺産を分割することになります。

日本の場合、遺産分割協議で遺産の分配が確定したら、遺産分割協議書を作成し、相続人全員の実印を押印したうえで、印鑑証明書を添付して、名義変更などの手続きを行います。

なお、相続人に外国籍や海外居住者が含まれる場合、相続手続きに必要な住民票・印鑑証明書の代用として「在留証明書」「サイン証明書」を利用することが可能です。これらの書類はいずれも領事館または日本大使館で取得が可能です。

海外資産の相続に日本での相続税申告は必要?

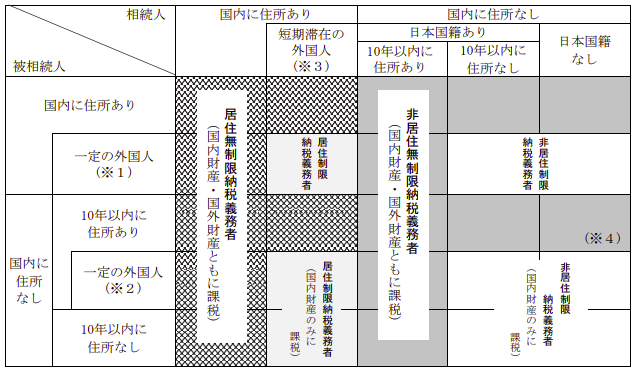

海外資産の相続があった場合、日本で相続税の申告が必要であるかどうかは、被相続人と相続人の住所や居住年数、国籍などによって異なります。

ここでは海外資産の相続に関して日本での相続税申告が必要な場合と、必要でない場合について詳しく解説します。

なお、海外資産の相続税に関しては、近年多くの点で法改正が実施されていますので、その内容についても確認していきましょう。

海外資産の相続税に関する法改正について

海外資産の相続税に関しては、さまざまな法改正が実施されています。

まず、平成29年度の法改正では海外資産に相続税が課税される条件として、以下の通り変更されています。

<改正前>被相続人または相続人が相続開始前に日本に住んでいた時期の範囲が5年以内

<改正後>被相続人または相続人が相続開始前に日本に住んでいた時期の範囲が10年以内

つまり、被相続人若しくは相続人が相続開始時点で日本を離れてから10年以上経過していない場合、海外資産にも日本の相続税が課税されることとなります。

また、国外に住所があり日本国籍を持っていない人が相続した海外財産についての相続税の課税範囲についても改正されています。

法改正の概略については以下の通りです。

<平成29年度改正>

- 一時的に滞在する外国人間の相続は、被相続人及び相続人の国内居住期間の合計が10年以下なら海外資産は課税範囲から除外

- 国内に居住歴のある外国人の相続の場合、被相続人等に10年以内の国内居住歴がある場合、海外資産を課税範囲に含める

<平成30年度改正>

- 一時滞在する外国人の相続の際に、被相続人等の国内居住期間の合計が10年を超える場合でも海外資産を課税範囲から除外。(ただし、国内に住所を有し亡くなった日から2年が経過するまでに贈与した場合は、海外資産も課税範囲となる)。(平成29年度改正の一時滞在の外国人の課税範囲の緩和。)

<令和3年度改正>

- 一時滞在する外国人の海外資産に関する相続税範囲について被相続人等の居住期間要件を撤廃

基本的に海外資産における相続税の範囲については、上記改正により在留外国人の納税範囲を緩和する方向にあります。

相続税の課税範囲については、国税庁より発行されている「②相続税の申告」資料の「(参考1) 相続税の納税義務者及び納税義務の範囲のあらまし」にて確認できます。

引用元:国税庁ホームページ「②相続税の申告」

以降は本表を踏まえて具体的な事例をご紹介します。

海外資産の相続税申告が必要な場合

日本の相続税法では、「相続又は遺贈により財産を取得した個人でその財産を取得した時点で日本国内に住所を有する人」のことを「居住無制限納税義務者」と定義しています。

つまり日本に居住している限り、相続した資産はどこの国の資産であろうとすべて相続税の申告が必要であるということです。

そのため例えば、日本に住む子供が親の保有する海外資産を相続によって取得した場合は相続税の申告が必要となってきます。

海外資産の相続税申告は、以下いずれかに該当する場合に必要です。

- 被相続人が日本に居住している場合(一定の外国人(※1)を除く)

- 被相続人が国外に居住しているが、過去10年以内に日本に居住していた場合(一定の外国人(※2)を除く)

- 被相続人が1、2に該当しない場合に、相続人が日本に居住している場合(短期滞在の外国人(※3)を除く)

- 被相続人が1~3に該当しない場合に、相続人が日本国籍で国外に居住しているが過去10年以内に日本に居住していた場合

(※1)出入国管理及び難民認定法別表第一の在留資格がある外国人

(※2)日本に居住していた期間に引き続き日本国籍を有していない外国人

(※3)(※1)の在留資格があり、かつ相続開始前15年以内に日本に居住していた期間の合計が10年以下の外国人

例えば、親子ともに日本国籍で親が日本に居住している場合、子供の居住国に関わらず、親が亡くなった際は海外資産にも日本の相続税が課せられます。

また、親子ともに日本国籍で海外に居住している場合、どちらか一方でも相続発生前10年以内に日本に居住していれば、親が亡くなった際は海外資産にも日本の相続税が課せられます。

海外資産の相続税申告が必要でない場合

次に海外資産の相続税申告が必要でない場合について、見ていきましょう。

海外資産の相続税申告が必要でない場合には、大きく分けて相続人が日本国籍を持っているか否かで要件が異なります。

①相続人が日本国籍を持っている場合

相続人が日本国籍を持っている場合、相続人および被相続人が以下いずれかに該当すれば海外資産の相続申告が不要となります。

【相続人】

- 過去10年以内に日本に居住していない

【被相続人】

- 日本に居住している一定の外国人(※1)

- 国外に居住しているが、過去10年以内に日本に居住していた一定の外国人(※2)

- 過去10年以内に日本に居住していない

(※1)出入国管理及び難民認定法別表第一の在留資格がある外国人

(※2)日本に居住していた期間に引き続き日本国籍を有していない外国人

例えば、親子ともに日本国籍であるものの海外に居住しており、相続発生前10年以内に日本に居住していなければ、親が亡くなった際は海外資産に日本の相続税は課せられません。

②相続人が日本国籍を持っていない場合

相続人が日本国籍を持っていない場合、相続人および被相続人が以下いずれかに該当すれば海外資産の相続申告が不要となります。

【相続人】

- 日本に居住している短期滞在の外国人(※3)

- 国外に居住している外国人

【被相続人】

- 日本に居住している一定の外国人(※1)

- 国外に居住しているが、過去10年以内に日本に居住していた一定の外国人(※2)

- 過去10年以内に日本に居住していない

(※1)出入国管理及び難民認定法別表第一の在留資格がある外国人

(※2)日本に居住していた期間に引き続き日本国籍を有していない外国人

(※3)(※1)の在留資格があり、かつ相続開始前15年以内に日本に居住していた期間の合計が10年以下の外国人

例えば、親が日本国籍・子供が外国籍で海外に居住しており、親が相続発生前10年以内に日本に居住していなければ、親が亡くなった際は海外資産に日本の相続税は課せられません。

海外資産の評価方法

次に海外資産の評価方法について解説します。

相続税法において、相続財産の評価は財産取得時の時価で評価することが原則とされており、この原則は海外資産であっても同様です。

日本国内にある不動産の場合、財産評価基本通達で定められている通り、土地については路線価、建物については固定資産税評価額で評価されるのが原則で、基本的に売買等で通常取引される時価よりも評価は低くなる傾向にあります。

一方で海外にある不動産の場合は、路線価や固定資産税評価額はなく、同様の評価をすることはできません。

そのため、海外にある不動産の場合は売買実例価額や地価の公示制度に基づく価格、鑑定評価額などを参照して評価します。

具体的には現地の不動産評価の専門家に時価を算出してもらい、その価格を評価額として相続税額を決定します。

なお、国内の不動産相続税の節税方法として知られる小規模宅地等の評価減特例は、財産の所在地が要件とはなっていないため、海外の不動産でも適用可能です。

以下いずれかの要件を満たす場合は対象となりますので、積極的に活用しましょう。

- 被相続人の配偶者が相続取得した場合

- 特に要件なし

- 被相続人の同居の親族が相続取得した場合

- 相続開始の時から相続税の申告期限まで引き続きその家屋に居住し、かつ、その宅地等を相続税の申告期限まで有していること

- 被相続人と同居していない親族が相続取得した場合

- 相続取得した親族が日本国籍を有し、かつ、日本に住所を持っている場合

- 被相続人に配偶者がいないことやその居住用住宅に居住している親族である相続人がいないことなど、一定の条件を満たしている場合

相続税の外国税額控除とは

相続税の外国税額控除とは、海外で支払った相続税の一部を、日本の相続税から控除できる特例制度のことです。

日本以外の海外の相続財産がある場合、日本の相続税と海外の相続税の両方が課せられるケースがあります。

この場合、同じ相続財産に対して二重の相続税を負担することになり、これを回避するため、相続税の外国税額控除という仕組みが設けられています。

この項では相続税の外国税額控除の概要や適用条件、計算方法等について詳しく解説します。

外国税額控除の目的

外国税額控除の目的は冒頭でも記載した通り、海外にある財産について、国内と海外の両方で二重に相続税負担をするケースを回避することを目的としています。

日本の相続税では、一定の要件を除き海外にある財産も課税範囲に含まれます。

一方で海外の財産には、財産が存在する当該国の相続税も課せられる場合があり、いわゆる二重課税となってしまいます。

外国税額控除の特例はこのような二重課税を回避することを目的としています。

外国税額控除の概要

外国税額控除では、海外の不動産に対して、海外で相続税が課された場合、納付した相続税額を上限として、日本で課される相続税額から控除することが可能です。

控除できる額は以下の2つの要件のうち、いずれか少ない方となります。

- 海外で支払った相続税額

- 日本での相続税額 ✕ (海外にある相続財産額合計 ÷ 相続人の相続財産額合計)

外国税額控除の適用条件

相続税の外国税額控除の適用条件は、下記の2つの要件にいずれも該当する人に限られます。

- 相続(又は遺贈)によって、日本国内の財産を相続(取得)した者

- 日本国外の財産について、その外国において相続税に相当する税が課税された者

つまり、国外財産を相続した場合で、かつ相続した国外財産に当該国の相続税が課せられた場合、適用となるということです。

そのため、日本の相続税が国外財産に課されない外国籍の相続人などは、そもそも二重払いとはならないことから、外国税額控除の適用は原則的にできません。

相続税の外国税額控除の計算式

相続税の外国税額控除の計算式は、先程ご紹介した通り、以下の2つの計算式で算出された金額のうち、いずれか低い方の金額となります。

- 海外で支払った相続税額

- 日本での相続税額 ✕ (海外にある相続財産額合計 ÷ 相続人の相続財産額合計)

上記の計算式でわかる通り、外国税額の控除は必ずしも海外で支払った相続税額とはなりません。

また、海外で支払った税額は当該国の法令により納付すべき日とされている日の対顧客電信売相場(TTS)により換算した金額とされています。

また、送金が著しく行われている場合を除き、国内から送金する日のTTSを使用することも可能で、いずれか納税者にとって有利な方を利用できます。

外国税額控除の計算事例

では具体的に外国税額控除の計算事例を見てみましょう。

計算事例については、以下の通りとします。

例)

- 国内財産を1億円、国外財産2億円を所有

- 日本において、6,000万円の相続税を支払い

- 国外で100万ドルの相続税を支払い

- 納付日のTTSは98円、送金日のTTSは100円

上記条件の場合、「外国で支払った相続税額」の計算は以下の通りとなります。

100万ドル ✕ TTS 100円(納税者有利の送金日TTSを使用) = 1億円

次にもう一つの計算式に当てはめると以下の通りです。

日本国内の相続税 6,000万円 ✕ (国外財産2億円 ÷ 相続財産合計 3億円)= 4,000万円

上記計算式から、外国税額控除の額は4,000万円となります。

外国税額控除の手続き方法

最後に外国税額控除を受けるための手続き方法について解説します。

外国税額控除を受けるためには、以下の2つの書類を用意する必要があります。

- 相続税申告書第8表(外国税額控除額・農地等納税猶予税額の計算書)

- 外国で支払った相続税額を証明する書類(外国の相続税申告書など)

相続税申告書第8表の記載

相続税申告書第8表には先程ご紹介した

- 海外で支払った相続税額

- 日本での相続税額 ✕ (海外にある相続財産額合計 ÷ 相続人の相続財産額合計)

をそれぞれ記載します。

1については、課税された国名と納税した金額、邦貨への換算率と換算税額を記載します。

2は「日本での相続税額 ✕ (海外にある相続財産額合計 ÷ 相続人の相続財産額合計)」を、記入欄に従い記載しましょう。

最後に1、2のいずれか小さい方の金額を「控除額」の欄に記載すれば完了です。

相続税申告書第1表へ転記

相続税申告書第1表には、相続税申告書第8表で計算した「控除額」を、「外国税額控除額」の欄に転記しましょう。

海外資産を相続する際の注意点

次に海外資産を相続する際の注意点について解説します。

被相続人がどこの国にいるのかが重要となる

国際相続の準拠法は、各国の法律によって定められています。

国際相続に関する準拠法は、被相続人の国籍を有する国の法律に準拠する「本国法」と被相続人の最終住所地の国に準拠する「住所地法」の2種類です。

また、相続財産に関する考え方もすべての財産を準拠法に基づき決める「相続統一主義」と、不動産と動産で準拠法を使い分ける「相続分割主義」に分かれます。

海外資産の所在地によっては、検認裁判(プロベート)の手続きも必要です。検認裁判(プロベート)が必要になれば、弁護士への高額な報酬が必要となるなど費用も手間もかなり大きくなってしまいます。

一方、被相続人と相続人が共に日本国籍であっても、10年以上海外に居た場合は、日本の相続税は課税対象とはなりません。

このように、海外資産にかかる相続税の判定はさまざまな要素を踏まえて判断する必要があり、非常に複雑です。

遺言状が有効であるかを確認する

遺言状については、被相続人が国外で遺言状を作成することもありますが、この場合、遺言状が有効であるかを確認する必要があります。

遺言状の形式については、原則的に被相続人の国籍のある国の法律(本国法)が優先的に適用されます。つまり、日本国籍の被相続人の場合、日本の民法で定められている遺言状の要件を満たしていれば、遺言は有効です。

ただし国際相続の場合は、日本で定められている要件を満たしていない遺言状でも有効になる場合があります。

国際相続の遺言については、以下の法律のいずれかに合致していれば、日本国内でも有効です。

- 遺言状が作成された国の法律

- 遺言成立時または死亡時に国籍のあった国の法律

- 遺言成立時または死亡時の居住地(住所地)の法律

- 遺言成立時または死亡時において、常時滞在していた国の法律

- 不動産については不動産の所在地の法律

上記の通り、被相続人が居住しているなど相当の事由が認められる場合は、原則的に形式の違いで遺言状が無効になることはありません。

海外にある遺産の相続税評価は困難

海外にある遺産の相続税を評価する場合、例えば預金の残高証明書や不動産の時価評価が必要になります。

しかし、海外の金融機関で預金の残高証明書を発行してもらえなかったり、不動産の鑑定評価の入手に時間がかかるなど、海外資産の評価は簡単ではありません。

現地の事情に詳しい専門家に頼らざるを得ず、負担が大きくなるケースも少なくありません。

海外資産の課税の税制改正について

令和2年度の税制改正において、海外資産による課税逃れを封じるため、さまざまな改正が行われています。

- 相続税に関して、海外財産に関する資料の提示を求められた場合に、期限までに提出しなかった場合の罰則の創設

- 相続税に係る過少申告加算税等に相続国外資産に対する相続税が追加

従来から海外資産に関する相続税については、資産の有無や評価などが難しく課税回避の温床となっていました。

令和2年度の税制改正においては、海外資産に関する調査の厳格化と申告漏れ時の罰則の追加により、より厳しく規制する流れとなっています。

また、平成27年度税制改正に創設された国外転出課税制度(出国税)もその一環と言えます。

出国税は時価1億円以上の有価証券等を所有している国内居住者が出国した場合、若しくは国外に居住する親族等に贈与、相続させた場合に、その時点を持って含み益を計算し所得税を課す制度です。

海外資産の相続でよくある質問

では、最後に海外資産の相続でよくある質問について、詳しく解説していきます。

相続人が二重国籍(重国籍)の場合、相続税の考え方はどうなる?

日本の相続税法では、本国法による相続統一主義を採用しており、相続人が日本国籍を有している場合、日本の相続税が課されます。

では仮に相続人が二重国籍(重国籍)だった場合はどう考えればいいのでしょうか。

これに関しては相続税法の法令解釈通達である相続税法基本通達で以下のように定められています。

(日本国籍と外国国籍とを併有する者がいる場合)

1の3・1の4共-7 法第1条の3第1項第2号イ又は第1条の4第1項第2号イに規定する「日本国籍を有する個人」には、日本国籍と外国国籍とを併有する重国籍者も含まれるのであるから留意する。(平15課資2-1追加、平25課資2-10、平27課資2-9改正)

引用元:国税庁ホームページ「第1条の3《相続税の納税義務者》及び第1条の4《贈与税の納税義務者》共通関係」

つまり、二重国籍(重国籍)のいずれかに日本国籍を所有している場合は、日本国籍のみの人と同じ扱いとなるということになります。

資産を全て海外に移せば日本の相続税を払わなくて良い?

日本国籍の被相続人・相続人が、海外にある資産に日本の相続税が課税されないケースは、海外に資産があるだけでなく、被相続人・相続人の双方が日本以外の居住地で10年以上居住している必要があります。

この場合、日本国籍であっても、日本の相続税の範囲は国内財産のみに限定されるため、海外にある財産は課税対象とはなりません。

アメリカにある資産を相続した場合に発生する遺産税って何ですか?

アメリカにある資産を相続する場合、相続人が例え日本国籍で日本に居住していたとしても、遺産税の支払いが必要となる可能性があります。

アメリカには遺産税という制度があり、6万ドルを超える財産を米国内に有する場合は、原則的に支払義務が生じます。

ただし、アメリカの遺産税では1,140万ドルの基礎控除額が設定されており、適切に申告することで控除を受けることが可能です。

また、遺産税が課税されたとしても、二重課税の回避のため、日本で納付する相続税額から控除することも可能です。

国際結婚した場合に相続はどの国の法律に従う?

国際結婚した場合でも、日本の相続税法では被相続人の本国法によります。

例えば、夫が日本国籍・妻が外国籍で海外に居住している場合、夫が亡くなれば原則日本の法律に則った相続を行う必要があります。

海外資産の相続は複雑なため専門家へ相談を

海外資産に関する相続税の取扱いは、資産の所在や被相続人・相続人の国籍、住所地などにより適用される法律が異なるなど非常に複雑であり、一般の方が正確に判断することは非常に難しくなっています。

また、二重課税の回避や諸外国の相続に関する法律への対応といった、事務的な手続きや税負担の軽減などについても専門的な知識が求められます。

これらを一般の方が全て対応するのは実質的には不可能であり、取り扱いを誤れば過少申告による追徴課税などさらなる負担にも繋がりかねません。

海外資産の相続に関しては、国際税務の知識をもった専門家にアドバイスを受けながら、相続発生時すぐに対応することが重要です。

海外資産の相続手続きについてご不安がある場合には、できるだけ早く海外資産に詳しい税理士へご相談されることをおすすめします。